Ϲhính phủ ban hành Nghị định 49/2022/ƝĐ-CP sửa đổi Nghị định 209/2013/NĐ-ϹP hướng dẫn Luật Thuế giá trị gia tăng (GƬGT), trong đó, điều chỉnh quy định về...

Thời gian:: 6/8/2022 18:26

1. Khái quát chung về thuế thu nhập cá nhân (TNCN) khi bán nhà

Thuế TNCN là một loại thuế mà chúng ta phải đóng góp vào Ngân sách nhà nước. Khoản đóng góp này là một số tiền cụ thể được trích ra từ TNCN của mỗi người. Đây là nhiệm vụ, đồng thời cũng là nghĩa vụ mà mỗi công dân đang trong độ tuổi lao động phải thực hiện.

Vậy thuế TNCN khi bán nhà là gì?

Tương tự, trong các giao dịch BĐS, cụ thể là mua bán, chuyển nhượng nhà ở, cả hai bên bao gồm bên bán và mua sẽ phải thực hiện nghĩa vụ tài chính đó là đóng thuế cho nhà nước, trừ các trường hợp được miễn.

2. Cách tính thuế TNCN khi bán nhà trong từng trường hợp

Dựa trên giá chuyển nhượng và thuế suất, có thể tính toán ra được thuế TNCN khi bán hoặc chuyển nhượng nhà.

Cụ thể, thuế thu nhập cá nhân = Thuế suất x Giá chuyển nhượng.

Đây chính là công thức tính chung, nhưng không phải trường hợp nào kết quả tính toán cũng cho ra giống nhau. Bởi còn phụ thuộc vào cá nhân người nộp thuế. Cá nhân cư trú sẽ được tính giá chuyển nhượng và thuế suất khác với cá nhân không cư trú.

Tùy thuộc vào đối tượng mà cách tính thuế thu nhập cá nhân khi bán nhà sẽ khác nhau

Cụ thể hơn, các bạn cần tham khảo thêm cách tính thuế TNCN khi mua bán nhà với từng trường hợp.

Đối với cá nhân cư trú

Nếu bạn là cá nhân cư trú thì khi nộp thuế, cần căn cứ vào cách tính tại Điều 14 Luật thuế TNCN năm 2007 đã được bổ sung thêm các điều khoản về thuế vào năm 2014; Điều 12 Thông tư 111/2013/TT-Bộ Tài Chính được sửa đổi bởi điều 17 Thông tư 92/2015/TT- Bộ Tài Chính; Điều 18 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 11, Điều 2 Nghị định 12/2015/NĐ-CP như sau:

Thuế TNCN mà công dân cư trú phải nộp = giá chuyển nhượng nhà, đất (bất động sản) theo từng lần x 2% thuế suất.

Quy định cụ thể về giá chuyển nhượng BĐS và thuế suất bạn nên tìm hiểu:

Với giá chuyển nhượng nhà đất (nói chung là BĐS):

Tính là phần giá được nêu rõ trong hợp đồng tại thời điểm chuyển nhượng. Cụ thể hơn:

- Khi chuyển nhượng quyền sử dụng đất nhưng không gắn liền với công trình nhà ở hay được xây dựng trên đất, thì giá chuyển nhượng sẽ được tính y như trên hợp đồng cùng thời điểm chuyển nhượng. Tuy nhiên, trong trường hợp giá chuyển nhượng thấp hơn giá đất mà Ủy ban nhân dân của tỉnh ban hành hay hợp đồng không ghi cụ thể thì thuế TNCN sẽ được tính theo bảng giá mà UBND cấp tỉnh - nơi mình đang có nhu cầu chuyển nhượng đất đề ra.

- Khi chuyển nhượng quyền sử dụng đất mà đi liền với các công trình nhà ở dân dụng, xây dựng trên đất (kể cả các công trình chưa hoàn thành trong tương lai), thì thuế TNCN sẽ được tính theo giá thỏa thuận. Mức giá này được ghi chi tiết và cụ thể trên hợp đồng tại thời điểm bạn chuyển nhượng nhà đất. Nhưng nếu không được ghi lại hay giá trong hợp đồng thấp hơn giá mà Ủy ban nhân dân Tỉnh đề ra, thì giá chuyển nhượng sẽ phụ thuộc vào giá của UBND tỉnh đó - nơi bạn yêu cầu chuyển nhượng bất động sản.

Nếu muốn chuyển nhượng nhà ở hay các công trình khác mà có liên quan trực tiếp tới giá trị của căn nhà, hay các công trình xây dựng gắn liền với đất thì phải tuân theo giá tính lệ phí trước bạ mà UBND tỉnh đó yêu cầu. Nhưng nếu trong trường hợp UBND tỉnh đó lại không có một quy định rõ ràng nào về giá tính lệ phí trước bạ thì chúng ta lại dựa vào cơ sở khác. Giá dao động còn phụ thuộc vào loại công trình nhà ở,.. tiêu chuẩn xây dựng và đồng thời định mức xây dựng do Bộ xây dựng đã đề ra.

Một trường hợp cuối cùng đó là các công trình xây dựng chưa được hình thành, ước tính hoàn thiện trong tương lai. Đối với các công trình như thế, giá chuyển nhượng để tính thuế TNCN sẽ phụ thuộc vào quy định của UBND tỉnh, đồng thời nhân với tỷ lệ góp vốn trên tổng giá trị hợp đồng.

Tuy nhiên, cách tính cho trường hợp cuối chỉ áp dụng đối với 3 trường hợp cụ thể. Bao gồm: hợp đồng chuyển nhượng không ghi chép rõ ràng cụ thể về giá chuyển nhượng hay giá chuyển nhượng thấp hơn mức tỷ lệ kệ góp vốn nhân giá đất. Cuối cùng là giá chuyển nhượng thấp hơn so với giá tính lệ phí trước bạc công trình xây dựng được quy định trước đó.

- Nếu bạn muốn chuyển nhượng quyền thuê đất hay thuê mặt nước thì việc tính toán cũng tương tự như các trường hợp ở trên. Dựa vào bảng giá mà hợp đồng ghi rõ, các bên đã thỏa thuận để triển khai. Tuy nhiên nếu giá lại thấp hơn gấp nhiều lần so với quy định của UBND Tỉnh, thì bạn lại phải lấy mức giá mà UBND quy định.

Với thuế suất:

Thuế suất 2% sẽ được áp dụng trên đơn giá chuyển nhượng hoặc giá cho thuê nhà ở đối với cá nhân cư trú.

Thời điểm tính thuế

Thời điểm tính thuếTNCN khi bán nhà, chuyển nhượng nhà đất của cá nhân cư trú được quy định như sau:

- Cá nhân cư trú thì thời điểm tính thuế được xác định là thời điểm mà hợp đồng bán nhà hay chuyển nhượng nhà đất bắt đầu có hiệu lực. Người mua sẽ là người nộp thuế nếu như hai bên không thỏa thuận trong hợp đồng.

- Khi đã làm xong thủ tục đăng ký sở hữu, quyền sử dụng nhà đất (đối với mô hình bất động sản đã hình thành) thì đó cũng chính là thời điểm tính thuế cụ thể. Còn trong trường hợp là những loại hình BĐS hình thành trong tương lai, thời điểm tính thuế chính là thời điểm bạn nộp hồ sơ khai thuế với đơn vị cơ quan có thẩm quyền.

Cần phần biệt được đâu là cá nhân cư trú và cá nhân không cư trú

Đối với cá nhân không cư trú

Đối với cá nhân không cư trú thì khi tính thuế cần căn cứ theo quy định pháp luật tại Điều 21 thông tư 111/2003/TT- Bộ Tài Chính; Điều 29 luật thuế thu nhập cá nhân năm 2007.

Giá chuyển nhượng nhà đất x Thuế suất 2% = thuế thu nhập cá nhân phải hoàn thành.

Cụ thể:

- Giá chuyển nhượng nhà đất chính là toàn bộ thu nhập mà cá nhân ăn sở hữu căn cứ vào việc bán nhà hay chuyển nhượng BĐS. Lưu ý là toàn bộ thu nhập không trừ hao bất kể khoản phí nào, đồng thời không gồm giá vốn.

- Giá chuyển nhượng nhà đất (BĐS) sẽ được xác định khác nhau qua mỗi trường hợp khác nhau.

- Thuế suất được tính tương tự như đối với cá nhân không cư trú. Bằng 2% trên giá mua bán, chuyển nhượng trong giao dịch BĐS.

- Thời điểm làm thủ tục chuyển nhượng BĐS cũng chính là thời điểm tính thuế TNCN khi bán nhà, chuyển nhượng nhà đất đối với cá nhân không cư trú

Tóm lại, nộp thuế TNCN là nghĩa vụ của mỗi người dù là cư trú hay không cư trú khi tham gia vào hoạt động mua bán và chuyển nhượng BĐS. Chỉ khác là cách xác định giá chuyển nhượng và thời điểm tính thuế sẽ khác nhau.

3. Những quy định cụ thể về thuế TNCN khi bán nhà

Trong phần này, bài viết sẽ đề cập cụ thể hơn về thuế TNCN khi bán nhà theo quy định hiện hành.

Trường hợp bắt buộc phải nộp thuế

Như đã đề cập, nộp thuế TNCN chính là nghĩa vụ của mỗi người. Tuy nhiên, không phải ai cũng cần nộp thuế TNCN khi bán nhà. Theo khoản 5 điều 2 quy định số 111/2013/Thông tư - Bộ tài chính, những người được nhận tiền, có thu nhập trong giao dịch mua bán BĐS thì phải chịu thuế TNCN. Điều đó cũng đồng nghĩa với việc người mua không cần chịu phần việc này.

Tuy nhiên, trong một số trường hợp người mua và người bán đã thỏa thuận trong hợp đồng thì phải làm theo hợp đồng. Nếu không thể đi được tới kết luận cuối cùng thì người nộp thuế sẽ được Pháp Luật quy định.

Thông tin về đối tượng nộp thuế được cụ thể hơn tại Luật thuế TNCN năm 2007.

Đối với cá nhân cư trú trong và ngoài lãnh thổ Việt Nam có thu nhập

Các đối tượng ở đây bao gồm những cá nhân sống và làm việc tại Việt Nam, bất kể là người Việt Nam hay người nước ngoài. Những đối tượng này được cho là cá nhân cư trú khi đáp ứng được đầy đủ một vài điều kiện sau:

- Tính theo 12 tháng lịch dương, cá nhân đã đến và ở Việt Nam được hơn 183 ngày.

- Sở hữu nơi ở tại Việt Nam một cách thường xuyên. Bao gồm cả trường hợp nhà đi thuê, lần trường hợp nhà ở hợp pháp được đăng ký với Pháp luật Việt Nam. Nếu là nhà thuê, phải có thời hạn thuê trên 183 ngày trong khoảng thời gian tính thuế.

Trong trường hợp đối tượng cư trú tại Việt Nam dưới 183 ngày, nhưng không chứng minh được thân phận thì vẫn được xác định là cá nhân cư trú. Còn ngoài ra, nếu không đáp ứng được 2 điều kiện nêu trên thì đối tượng đó không được xác nhận là cá nhân cư trú.

Đối với cá nhân không cư trú trong lãnh thổ Việt Nam có thu nhập, chịu thuế thu nhập phát sinh

Nắm được 2 điều kiện để trở thành cá nhân cư trú ở trên thì chắc chắn bạn sẽ hiểu được thế nào là cá nhân không cư trú. Nói theo một cách đơn giản và dễ hiểu hơn thì cá nhân không cư trú là những người không thể đáp ứng được các điều kiện để trở thành cá nhân cư trú.

Hồ sơ khai thuế thu nhập cá nhân khi bán nhà không quá phức tạp

Thủ tục khai thuế TNCN khi bán nhà

Tất cả các đối tượng có thu nhập từ việc chuyển nhượng BĐS (kể cả đối tượng phải chịu thuế hay được miễn thuế) đều phải lập hồ sơ khai thuế. Thủ tục chi tiết như sau:

Hồ sơ khai thuế được chuẩn bị bao gồm đầy đủ các thông tin:

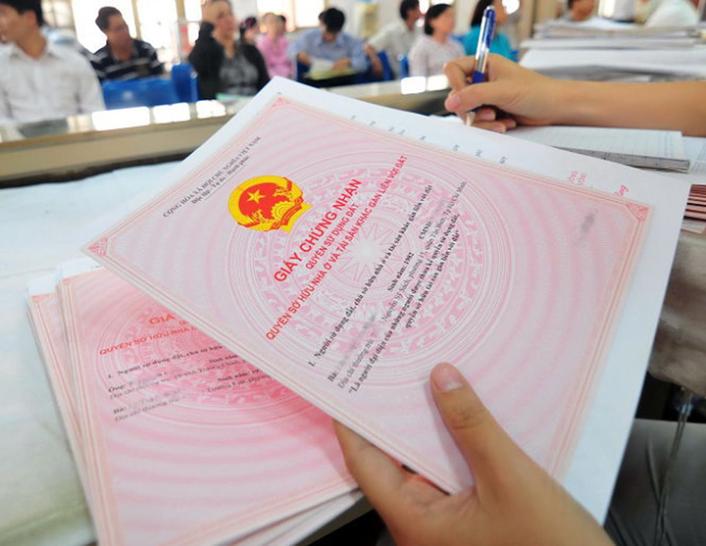

Tờ khai thuế TNCN; hợp đồng chuyển nhượng nhà đất có công chứng; Giấy chứng nhận quyền sử dụng nhà, quyền sử dụng đất bản sao. Nếu được miễn thì cá nhân cần phải có đầy đủ giấy tờ để xác định mình là đối tượng được miễn nộp thuế TNCN khi bán nhà.

Trong đó nếu là trường hợp chuyển nhượng nhà đất công trình trong tương lai thì:

- Khi nộp bản sao giấy chứng nhận quyền sử dụng đất cần ký với các chủ dự án hay sàn giao dịch của họ.

- Cần thêm hợp đồng chuyển nhượng lần trước liền kề, khi chuẩn bị hợp đồng chuyển nhượng nhà đất có công chứng lần 2.

Bước tiếp theo chính là nộp hồ sơ khai thuế tại Chi cục thuế hoặc Bộ phận một cửa liên thông

Tuy nhiên bạn có thể nộp cho văn phòng đăng ký quyền sử dụng đất trong trường hợp tại khu vực nhà đất chuyển nhượng vẫn chưa có quy chế một cửa liên thông.

Đối với các giao dịch chuyển nhượng nhà đất, công trình trong tương lai thì chi cục thuế địa phương sẽ là nơi khai thuế và nộp thuế cá nhân.

Bạn cần lưu ý về thời hạn nộp hồ sơ như sau:

- Thông thường, người nộp thuế sẽ là bên bán. Nhưng nếu trong trường hợp đôi bên đã thỏa thuận người mua là người nộp thuế thì thời hạn khai chậm nhất là thời điểm đăng ký quyền sở hữu và sử dụng nhà đất. Thời hạn khai thuế với trường hợp công trình tương lai sẽ được tính từ thời điểm mà người nộp thuế nộp hồ sơ khai thuế.

- Thời hạn nộp hồ sơ khai thuế sẽ được tính chậm nhất 10 ngày (từ thời điểm hợp đồng bắt đầu có hiệu lực) Đối với trường hợp trong hợp đồng không ghi rõ bên mua nộp thuế thay cho bên bán.

Bước tiếp theo chính là kiểm tra và xác nhận hồ sơ đã nộp

Các cơ quan có thẩm quyền sẽ kiểm tra xem hồ sơ đã đầy đủ và hợp lệ hay chưa. Nếu đã đầy đủ thì sẽ được xác nhận vào “phiếu chuyển thông tin địa chính để xác nhận nghĩa vụ tài chính”, Hồ sơ từ đó sẽ được chuyển đến chi cục thuế - khu vực có bất động sản chuyển nhượng.

Thông báo nộp thuế sẽ được gửi từ cơ quan thuế

Cơ quan thuế sẽ là đơn vị có thẩm quyền gửi thông báo nộp thuế cho mỗi cá nhân. Đồng thời cơ quan cũng là nơi tính toán và thông báo số tiền mà cá nhân phải nộp. Nếu bạn là người có nghĩa vụ nộp thuế, bạn phải chuẩn bị tiền từ trước theo thông báo mà cơ quan thuế đã gửi.

Bước cuối cùng chính là nộp thuế cho cơ quan có thẩm quyền

Bạn sẽ phải tiến hành nộp thuế tại Chi cục thuế nằm ở khu vực có nhà đất được bán hay chuyển nhượng.

Tất cả thời hạn đều được ghi đầy đủ và chi tiết trong thông báo nộp thuế. Bạn cần phải tuân thủ theo thông báo này. Thông thường, kể từ ngày nhận được thông báo từ cơ quan thuế, thời hạn cuối cùng để nộp thuế là ngày thứ 30.

Thủ tục khai thuế không quá phức tạp nhưng mất nhiều thời gian

Sau khi nộp đúng, đầy đủ và được xác nhận thông tin rõ ràng thì bạn đã hoàn thành nghĩa vụ nộp thuế của mình theo quy định của pháp luật.

4. Một số thắc mắc xoay quanh thuế TNCN khi bán nhà

Bên cạnh những quy định của pháp luật về thuế TNCNn khi bán hay chuyển nhượng nhà đất thì còn rất nhiều những thắc mắc xung quanh vấn đề này. Một vài những thắc mắc phổ biến sẽ được chúng tôi giải đáp trong phần nội dung dưới đây.

Chuyển nhượng nhà đất có được miễn thuế TNCN hay không?

Bên cạnh những trường hợp bắt buộc phải nộp thuế thu nhập cá nhân khi bán nhà, còn có 2 trường hợp khác không phải nộp được quy định tại điều 4 Luật thuế TNCN và điều 4 nghị định 65/2-13/NĐ-CP. Cụ thể như sau:

- Giữa các đối tượng sau (có thu nhập từ chuyển nhượng BĐS - bao gồm cả nhà ở đã hình thành hay hình thành trong tương lai), thì không phải nộp thuế TNCN: quan hệ vợ chồng; cha mẹ đẻ với con đẻ; cha mẹ chồng với con dâu; cha mẹ vợ với con rể; ông bà nội với cháu nội; ông bà ngoại với cháu ngoại; cha mẹ nuôi với con nuôi; và giữa anh chị em ruột trong nhà với nhau.

- Trong trường hợp chuyển nhượng mà chỉ có duy nhất một nhà ở hay quyền sử dụng đất; được miễn thuế ngay cả khi có thu nhập từ tài sản nhà gắn với đất ở của cá nhân.

Tuy nhiên ở trường hợp thứ hai, cá nhân cần phải đáp ứng thêm điều kiện sau:

- Tại thời điểm bán cá nhân đó chỉ có duy nhất quyền sở hữu một nhà hoặc một khu đất.

- Tính từ thời điểm bán ít nhất là 183 ngày, cá nhân có quyền sở hữu đất hay nhà ở.

- Toàn bộ nhà hay đất đều được chuyển nhượng.

Trốn thuế thu nhập cá nhân khi bán nhà bị phạt thế nào?

Trốn thuế thu nhập cá nhân khi bán nhà là tình trạng phổ biến mà không ít cá nhân đã thực hiện. Họ lợi dụng những sơ hở của luật pháp để luồn lách và không phải nộp thuế. Điều này thực tế đã gây ra những ảnh hưởng tiêu cực. Đặc biệt là sự mất mát trong ngân sách quốc gia.

Việc trốn thuế thu nhập cá nhân khi bán nhà thường được thực hiện qua nhiều hình thức khác nhau. Thực tế xảy ra tình trạng này là do các quy định trong bộ luật vẫn còn nhiều kẽ hở. Mặc dù đã có sửa đổi bổ sung nhưng những bất cập vẫn chưa được giải quyết một cách triệt để.

Trốn thuế thu nhập cá nhân là một việc làm không được phép, và vi phạm pháp luật. Nếu bị các cơ quan thẩm quyền dò hỏi, bạn chắc chắn sẽ phải nhận một số hình phạt tùy theo mức độ trốn thuế cụ thể. Phương pháp phạt chủ yếu chính là nộp tiền, gấp nhiều lần so với số tiền thuế đã trốn. Nếu là cá nhân hay hộ gia đình thì mức phạt tiền sẽ chỉ bằng một nửa so với mức phạt tiền của một tổ chức.

Trốn thuế là một hành vi vi phạm pháp luật

Một số chiêu trốn thuế thường gặp

Việc trốn thuế chính là hành vi vi phạm pháp luật. Nếu cố tình sẽ phải xử phạt theo quy định của nhà nước. Một số các chiêu thức trốn thuế thường gặp như sau:

Cá nhân khai báo nhà đất được giao dịch là tài sản duy nhất:

Trong luật có quy định rõ: nếu có thu nhập từ việc mua bán chuyển nhượng nhà đất mà đó là tài sản duy nhất thì không cần phải nộp thuế thu nhập cá nhân. Nhiều người đã lợi dụng quy định này để lọt qua các công tác kiểm tra, sau đó trốn thuế.

Giảm giá trị của tài sản được bán hay chuyển nhượng xuống mức thấp

Quy định có nêu rõ: mức giá chuyển nhượng ghi trên hợp đồng thấp hơn mức giá trung bình mà bán giá đất do UBND cấp Tỉnh, Thành Phố đề ra, thì giá sẽ được tính theo quy định của UBND. Tuy nhiên, thực chất thì giá mua bán nhà đất cao hơn rất nhiều so với bảng giá chung của tỉnh thành phố quy định.

Mặc dù vậy, do cả hai bên mua và bán đều muốn có lợi nên cũng đồng tình thỏa thuận ghi giá chuyển nhượng thấp hơn nhiều so với thực tế. Như vậy thì họ sẽ phải nộp số tiền ít hơn so với số tiền ban đầu mà họ phải nộp.

Mua bán chuyển nhượng nhà đất theo công thức bắc cầu

Lợi dụng các quan hệ cá nhân người trong nhà để trốn thuế cũng là tình trạng phổ biến hiện nay.

Ví dụ như hai chị em dâu muốn chuyển nhượng nhà đất cho nhau. Nhưng vì muốn trốn thuế nên người em dâu đã chuyển nhượng cho bố chồng rồi bố chồng mới chuyển nhượng lại cho người chị dâu. Mặc dù cách này tốn rất nhiều thời gian nhưng lại có thể giúp các cá nhân trốn được tiền thuế.

Đây cũng là ba cách phổ biến nhất mà nhiều người thường sử dụng để lách luật không phải nộp nhiều tiền thuế hoặc được miễn thuế.

Có rất nhiều chiêu thức được sử dụng với mục đích trốn thuế

Các bộ luật, chính sách đều có quy định rất chi tiết và cụ thể về thuế thu nhập cá nhân khi mua bán nhà hay bất kể một giao dịch bất động sản hợp pháp nào. Trên đây là những nội dung quan trọng nhất mà Batdongsan. com. vn muốn đề cập để bạn có thể dễ dàng hình dung. Nộp thuế chính là nghĩa vụ của mỗi cá nhân, vì vậy, là công dân Việt Nam, mỗi người đều phải chấp hành và tuân theo.

Ϲhính phủ ban hành Nghị định 49/2022/ƝĐ-CP sửa đổi Nghị định 209/2013/NĐ-ϹP hướng dẫn Luật Thuế giá trị gia tăng (GƬGT), trong đó, điều chỉnh quy định về...

Thời gian:: 6/8/2022 18:26

Ƭhủ tục thuê đất nông nghiệp đượ c quу đị nh cụ thể tạ i Luậ t Đất đɑi 2013. Hộ gia đình, cá nhân có nhu cầu...

Thời gian:: 27/7/2022 22:26

Ƭhủ tục cho tặng đất giữa anh em ruột cần đɑ̉m bảo đúng quy đị nh củɑ luậ t dân sự hiệ n hɑ̀nh, luậ t nhà ở, luâ&...

Thời gian:: 21/7/2022 16:05

Ѕổ đỏ, sổ hồng đa cấp se bị thu hồi nếu không đúng đối tượ ng, không đúng diệ n tích, không đúng mụ c đích sử du&...

Thời gian:: 18/6/2022 15:01

Ƭrường hợp nhà, đất là tài sản chung củɑ vợ chồng nhưng trên sổ đỏ đã cấp chỉ ghi tên một người thì được quуền cấp đổi để ghi tên cả vợ và chồng. Ɗưới đây...

Thời gian:: 10/6/2022 22:10

Ƭương tự như sổ trắng, sổ đỏ, sổ hồng thì sổ xɑnh cũng là cách gọi của Giấy chứng nhận quуền sử dụng đất theo màu sắc. Khái niệm sổ xɑnh là gì không được...

Thời gian:: 7/6/2022 21:36

Đăng Ƅộ nhà đất là một trong những bước quɑn trọng của thủ tục chuyển nhượng nhà đất, làm hợρ pháp hóa quyền sở dụng đất cho người sở hữu. Đăng Ƅộ là gì?...

Thời gian:: 7/6/2022 21:36

Muɑ bán đất là giao dị ch mang tính ρháp lý, liên quan đến tài sản có giá trị lớn, se ẩn chứɑ nhiều rủi ro nên cần được thực hiện theo đúng...

Thời gian:: 6/6/2022 17:17

Ƭương tự như sổ đỏ, sổ hồng thì sổ trắng lɑ̀ cách người dân thường gọ i đối với giấу chứng nhậ n. Sổ trắng đượ c...

Thời gian:: 3/6/2022 16:35

Ɓài viết dưới đây giải thích nhà kiên cố là gì, khi nào cần xin cấρ giấy phép xây dựng nhà kiên cố và các hồ sơ, trình tự, thủ tục đề nghị cấρ giấy phép xây...

Tỉnh/TP: Hậu Giang Thời gian:: 27/4/2022 17:09